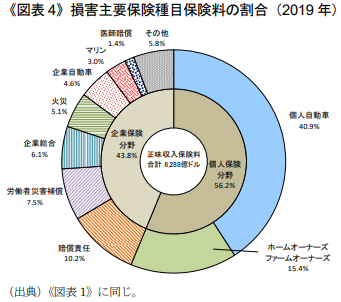

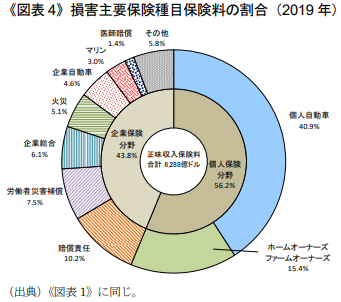

医療保険を除いた 2019 年の損害保険の正味収入保険料 6,288 億ドルのうち4、個人保険分野は 3,535 億ドル(56.2%)、企業保険分野は 2,753億ドル(43.8%)となっている《図表 4》。

最大の保険種目は、個人自動車(40.9%)で、次いでホームオーナーズ保険・ファームオーナーズ保険(15.4%)となっている。以下主要保険種目の 2019 年成績概況を紹介する。

SOMPO 未来研究所では、1999 年以降継続的に米国損害保険市場の最新動向を発表している1。本稿では、2019 年の米国損害保険市場の概況をまとめており、第Ⅱ章では米国損害保険市場の動向を種々の財務指標に基づいて示し、第Ⅲ章では損害保険会社決算概況を紹介する。続いて第Ⅳ章では、賠償責任保険等の引受、収支等に影響を及ぼすソーシャルインフレーションの現状を取り上げる。

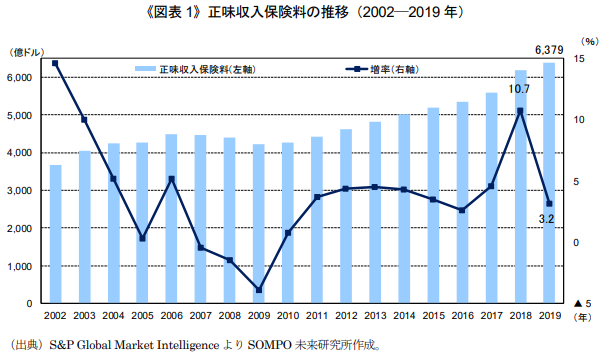

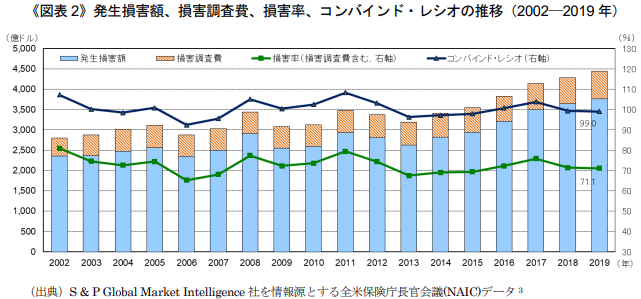

2019 年の米国損害保険市場の正味収入保険料は 6,379 億ドル(増率+3.2%)、コンバインド・レシオは 99.0%(対前年▲0.3 ポイント)、アーンド・インカード損害率は 71.1%(対前年▲0.3 ポイント)となった。自然災害による損失が平年を下回り、保険料の漸増と支払備金の取崩し等もあり、市場全体の保険引受利益は 77.4 億ドルとなった。

2019 年の損害保険(含む医療保険)の正味収入保険料は 6,379 億ドル(対前年+3.2%)となった《図表 1》。2018 年は、同年 1 月に施行された Tax Cuts and Jobs Act2(米国税制改革法)を受けて国外への出再が減少し、正味収入保険料が+10.7%と大きく伸長していたが、2019 年はそれ以前の傾向に戻っている。

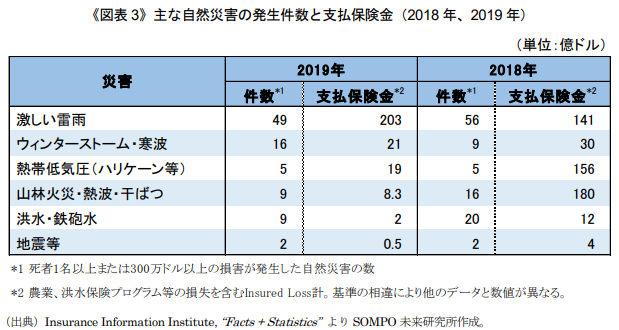

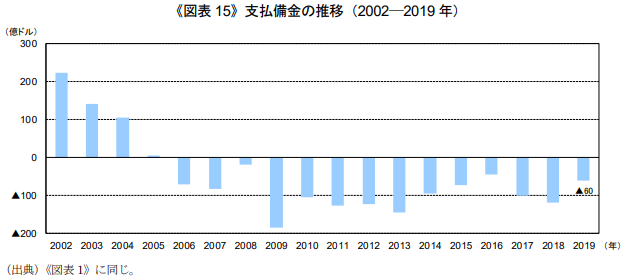

2019 年は、自然災害による損失が平年を下回り、正味収入保険料の増加(対前年+3.2%)、支払備金の取崩し(60 億ドル)等により、損害率およびコンバインド・レシオは前年よりも若干改善し、それぞれ 71.1%(対前年▲0.3 ポイント)、99.0%(対前年▲0.3 ポイント)となった《図表 2》。2019 年に発生した自然災害の状況および支払保険金は《図表 3》のとおり3。

医療保険を除いた 2019 年の損害保険の正味収入保険料 6,288 億ドルのうち4、個人保険分野は 3,535 億ドル(56.2%)、企業保険分野は 2,753億ドル(43.8%)となっている《図表 4》。

最大の保険種目は、個人自動車(40.9%)で、次いでホームオーナーズ保険・ファームオーナーズ保険(15.4%)となっている。以下主要保険種目の 2019 年成績概況を紹介する。

① 個人自動車保険

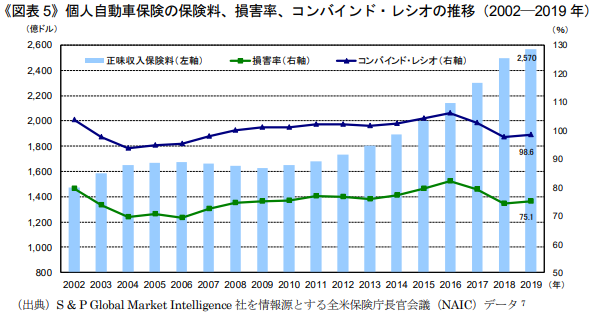

個人自動車保険の正味収入保険料は、前年から2.9%増加して2,570億ドルとなった《図表5》。

直近 10 年間、修理費、医療費等の上昇による支払保険金の増加、それによる保険料の引き上げが続いており、正味収入保険料の年平均成長率は 4.7%(インフレ調整後 2.9%5)となっている。2018 年以降、ガソリン価格の上昇を背景とした走行距離の伸びの鈍化を主因として個人用自動車保険のコンバインド・レシオが改善している6が、賠償責任に関してはコンバインド・レシオがなお 100%を上回っている。運転特性や走行距離情報を取得・分析し、保険料を計算するテレマティクス保険の浸透により、更なるデータの蓄積、適切な保険料設定が進み、自動車保険の収支が改善・安定することが期待されている。

② ホームオーナーズ保険・ファームオーナーズ保険

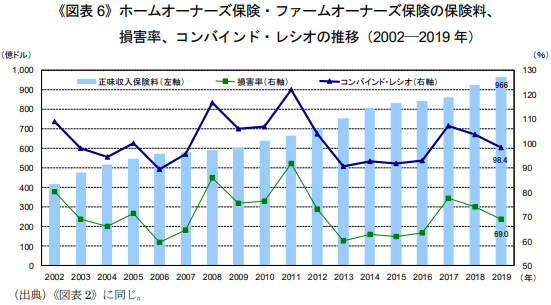

ホームオーナーズ保険・ファームオーナーズ保険の正味収入保険料は、前年から 4.5%増加して 966億ドルとなった《図表 6》。直近 10 年間の年平均成長率は、4.8%(インフレ調整後 3.0%)8。2019 年は米国本土に上陸するカテゴリー3以上の大型ハリケーンやカリフォルニア州の山林火災が少なく、自然災害による損失が平年を下回ったことにより損害率が 69.0%(対前年▲5 ポイント)に低下し、コンバインド・レシオは 98.4%(対前年▲5 ポイント)となった9。

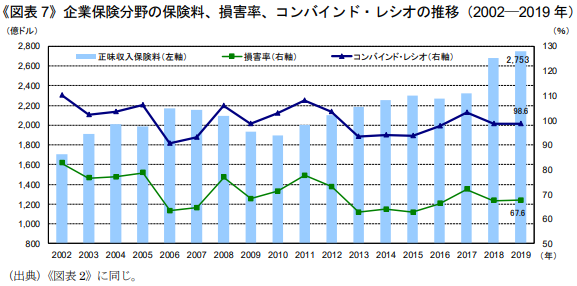

企業保険分野の正味収入保険料は、前年から 2.7%増加して 2,753 億ドルとなった。損害率は前年同水準の 67.6%、同様にコンバインド・レシオは 98.6%となった《図表 7》。労働者災害補償保険は、コンバインド・レシオが 87.9%と引き続き堅調に収支を確保しているものの、賠償責任保険、企業自動車保険(賠償責任)ではソーシャルインフレーションといわれる訴訟件数、損害賠償額等の増加が損害率を押し上げコンバインド・レシオが 100%を上回る状況が続いており、米国損害保険各社の経営に影響を及ぼしている。ソーシャルインフレーションの現状については、第Ⅳ章で概説する。

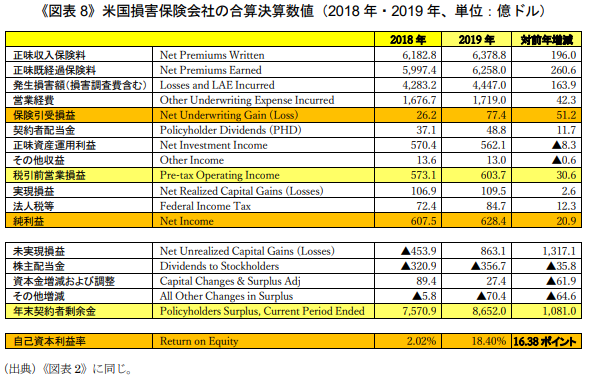

2019 年の米国損害保険会社の合算決算数値10は《図表 8》のとおり。自然災害による損失が平年を下回ったこと等から市場全体の保険引受利益は 77.4 億ドルとなった。2018 年は年末の株価下落により453.9 億ドルの未実現損失を計上していたが、その後の株価上昇により 2019 年の未実現利益は 863.1億ドルとなり、628.4 億ドルの純利益とあわせて契約者剰余金が大幅に増加した。

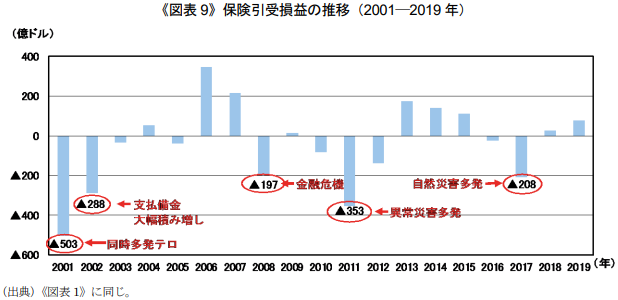

自然災害による損失が平年を下回り、正味収入保険料の増加、支払備金の取崩し等もあり、保険引受利益は前年(26 億ドル)を上回る 77 億ドルとなった《図表 9》。

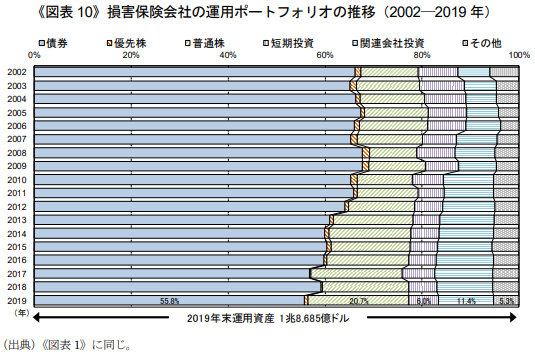

米国損害保険会社全体の運用ポートフォリオは、債券(55.8%)、普通株(20.7%)および関連会社投資(11.4%)となっている。債券が依然として主な運用資産であるものの、低金利環境が長引く中で保険会社の投資戦略が緩やかに変化している《図表 10》。

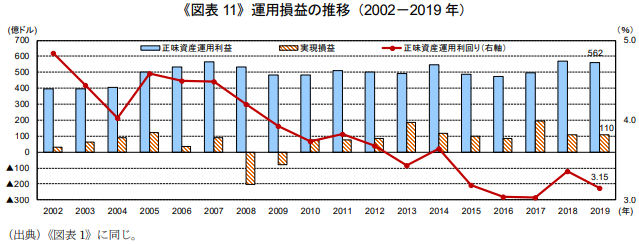

主に債券の利息と株式の配当金で構成される正味資産運用利益は前年より8億ドル減少して562億ドルとなった。正味資産運用利回りは、2018 年の 3.36%から 21 ベーシス低下して 3.15%となった《図表11》。株式等の売却による実現損益は 2018 年の 107 億ドルから 3 億ドル増加して 110 億ドルとなった。

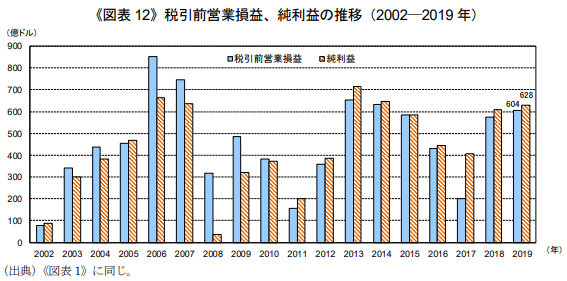

保険引受損益に正味資産運用利益を加えた税引前営業損益は、2018 年から 31 億ドル増加して 604 億ドルとなった。これに実現利益(110 億円)を加え法人税(85 億ドル)を控除した純利益は 628 億ドルとなった《図表 12》。

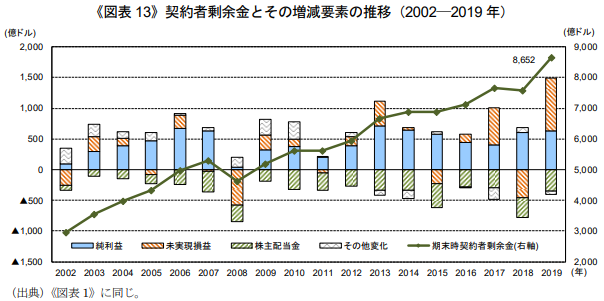

契約者剰余金は保険会社の支払余力を測る指標の 1 つである。2019 年の契約者剰余金は 2018 年から1,081 億ドル増加し、8,652 億ドルとなった《図表 13》。これは、未実現損益が 2018 年の▲454 億ドルから 2019 年の 863 億ドルに増加したことが主な要因である。契約者剰余金は 2002 年以降で過去最高額となった。

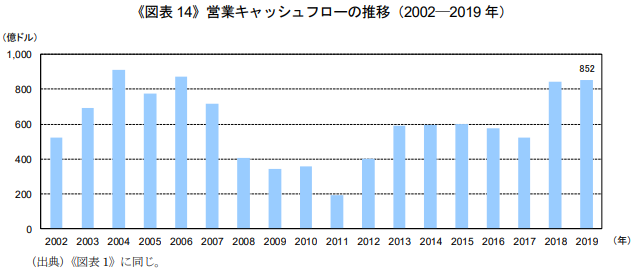

営業キャッシュフローは、会社本来の営業活動によりどれだけのキャッシュを稼いだのかを示し、プラスになっている会社は資金余力があるとされる。保険会社の営業キャッシュフローでは保険収支と資産運用収支の合計額が示される。2019 年の営業キャッシュフローは 2018 年から 8 億ドル増加の 852億ドルとなった《図表 14》。

保険会社は当期までに発生した事故について支払保険金の額が最終的にいくらになるかを見積もり、支払備金の洗い替えを行う。前年度より支払備金が増加した場合は積み増し、前年度より支払備金が減少した場合は取り崩しという。2019 年は 60 億ドルの支払備金の取り崩しとなっている《図表 15》。

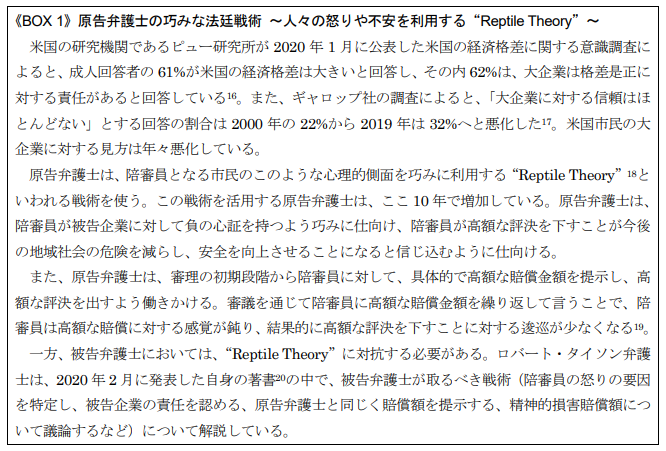

近年、米国企業に対する訴訟件数や損害賠償額が増加している。2008 年の金融危機以降、米国民の企業に対する信頼度が下がり、不祥事を起こした企業の責任をより厳しく追求する風潮が強まり、企業が負担する損害賠償額や訴訟費用が高額化している。賠償責任保険等に影響を及ぼしているこのような社会情勢の変化は、「ソーシャルインフレーション」と言われている。米国損害保険会社ではソーシャルインフレーションの状況を踏まえて様々な対策を講じてきたが、なお保険引受利益は確保できていない11。本章では、ソーシャルインフレーションの要因や米国損害保険市場に与える影響を概括する。

米国の特徴的な司法制度の1つに、陪審員制度がある。陪審員制度とは、選挙人名簿から 18 歳以上の市民 12 名を無作為で選出し、刑事事件だけではなく民事事件も対象として、裁判官から独立して評議を行い、評決を出す制度である12。法律や裁判手続きについて陪審員の下す評決は、裁判官が下す判決とは異なり一般市民としての感覚が反映されるため、原告寄りとなることが少なくない。

また、現代の陪審員は、評決にあたり法の原則よりも自身の信条を重視する傾向にあるとの調査結果が公表されている。2019 年に Sound Jury Consulting が米国の陪審員資格者を対象に実施した調査によると、裁判官による法律の解説が自身の信条と相容れない場合、回答者の 75%が自分自身の信条に基づいて評決を下すと回答している13。なお、回答者をミレニアル世代14に限定すると、82%の回答者が自身の信条に基づいて判断すると回答している。

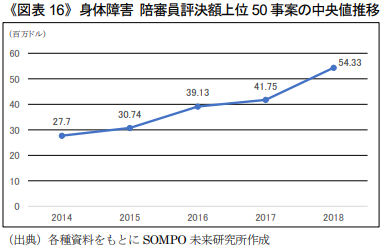

陪審員による評決額は、企業の不正を罰する意識が反映し高額化する傾向にある。また、精神的苦痛(Pain and Suffering)にかかる損害賠償も高額化している15。米国における身体障害事案に係る陪審員評決額の上位 50 事案の中央値は、2014 年の 2,770 万ドルから 2018 年は 5,433 万ドルと、ほぼ倍増している《図表 16》。陪審員の下す評決額が 1,000 万ドルを超える事案は、“Nuclear Verdict”と呼ばれ、その増加も懸念されている。

ソーシャルインフレーションには、賠償額の上限を定める法律の規定を違憲とする最高裁判決や時効に関する法改正も影響する。

米国では州レベルで、懲罰的損害賠償や非経済的損害賠償について上限を設定し、濫訴や損害賠償額の高額化を抑制する損害賠償制度改革(Tort Reform)が進められ、2019 年時点で 38 の州で実施されている。しかしながら、州最高裁判所において、損害賠償額に上限を設けることを違憲とする判決が下されている21。2019 年 4 月、オクラホマ州最高裁判所において、精神的損害賠償額の上限を 350,000 ドルと定めた 2011 年の House Bill 2128 は、違憲であるとの判決が下された22。オクラホマ州の判決に加え、カンザス州23でも同様の違憲判決が下されている。これら一連の判決は、現在係争中の事案や今後発生事案する事案の判決額に影響を与える可能性がある。

また近年、時効を撤廃し、過去の案件の遡及請求を認める法律を制定する動きが見られる。この法改正は過去の事案の請求権を復活させるため、“Reviver(復活)Statutes”と言われる。ニューヨークでは、2019 年 8 月に NY State Senate Bill S2440(通称 The Child Victims Act)が施行され、被害時期に関わらず、性的虐待の被害者が、施行日から 1 年間提訴できることとなった24。ワシントン D.C でも2019 年に同様の法律が施行され25、その他の州にも波及している26。

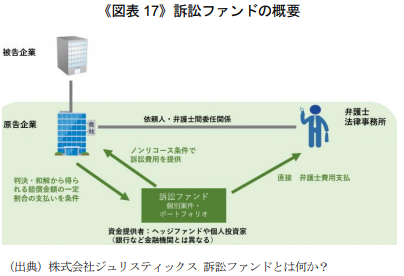

訴訟は多大な労力と時間を要し、訴訟費用も高額となることも多く、原告にとってハードルが高い。このような中、訴訟に関する知見・経験を有する投資家が、勝訴した場合にリターンを受けることを条件として、原告(企業・個人両方の場合あり)に訴訟費用を提供する「訴訟ファンド」が近年急成長している《図表 17》。

原則として原告が敗訴しても訴訟費用を訴訟ファンドへ返済する義務は発生せず(ノンリコース条件)、原告が勝訴し、賠償金や和解金が支払われる場合に、勝ち取った金額の中から訴訟ファンドへ一定割合の報酬を支払う27。訴訟ファンドの報酬割合は案件によって異なるが、原告が勝ち取った金額の 35%になったケース28もあり、高額に設定されることもある。訴訟ファンドからの資金提供によって原告の訴訟負担は軽減し、大企業に対して訴訟を提起することが可能になった29。

訴訟ファンドの台頭により、濫訴やより多くのリターンを得ようとする訴訟ファンドの意向が訴訟に反映し損害賠償請求が高額化したり、和解がまとまりにくいなどの問題が指摘されている30。

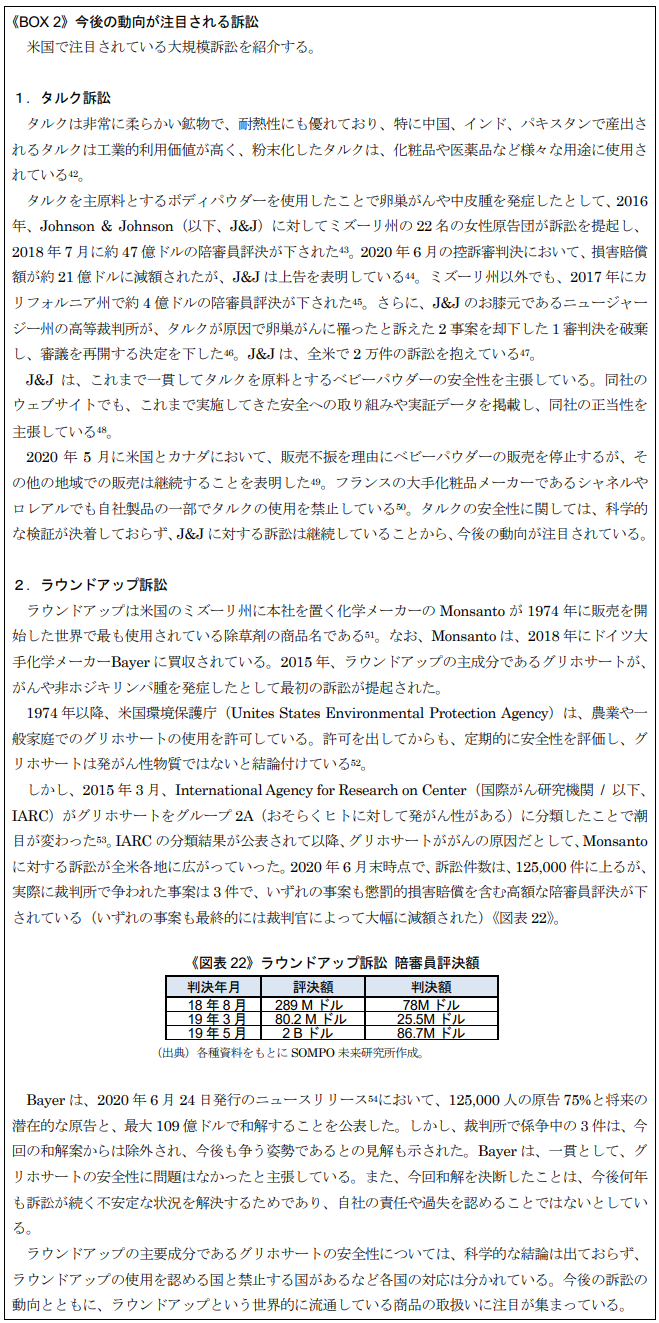

米国では、製造物の瑕疵が原因で多数の消費者に身体障害が生じた場合等(Mass Tort)に、同一原因による被害者がクラス・アクションにより損害賠償請求を行うことが少なくない31。

原告弁護士は、より多くの原告(被害者)をクラス・アクションに参加させるため、テレビ広告等を活用する。原告弁護士は、製造物の瑕疵を証明する研究結果の公表、企業に対する巨額損害賠償額の支払命令(後に裁判官によって減額された場合でも、減額後の賠償額については一切触れない傾向にある)や裁判所の公判日が近づくなど、ターニングポイントにおいてメディアを通じて原告を募る32。弁護士事務所のフリーダイヤルを表示し、心当たりのある視聴者が弁護士に相談するよう促す33。インディアナポリス大学が 2014 年に実施した調査によると、原告弁護士の広告と訴訟に対する消費者の意識は相関関係にあり、広告には被害者が訴訟に参加することに積極的な印象を醸成する効果があるとされている34。また、現在ではオンラインによる広報が主流となり、2019 年にはオンライン広告費が印刷やテレビなどの広告費を上回り、2023 年には広告費の 66%がオンライン広告になる見込みとなっている35。

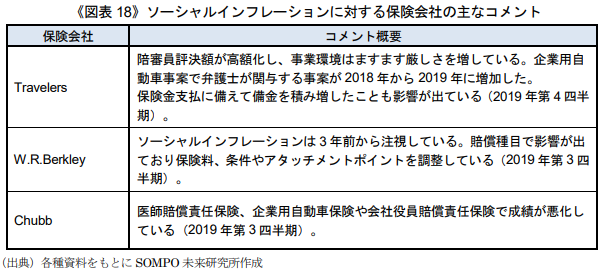

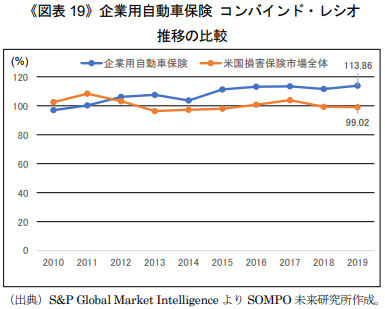

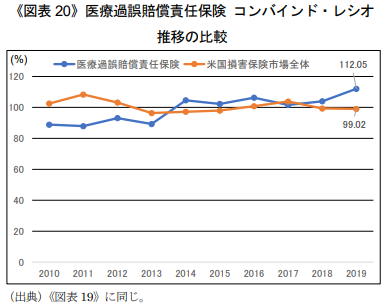

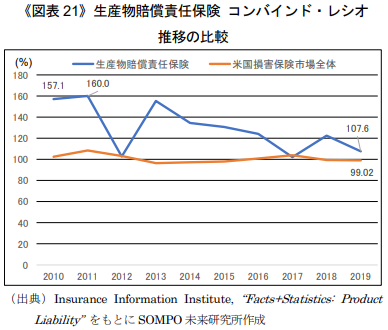

第Ⅲ章のとおり、2019 年において米国損害保険市場全体は保険引受利益を確保しているが、ソーシャルインフレーションを背景として賠償責任保険等のコンバインド・レシオは 100%を上回る状況が継続している。特に企業用自動車保険では影響が大きく、継続的に保険料率を引き上げているが、2010 年を最後に保険引受利益が確保できていない36。医療過誤賠償責任保険や生産物賠償責任保険においても保険引受利益がマイナスとなっている。

ソーシャルインフレーションを要因とする収益性への影響は、複数の保険会社が認識しており、2019年決算発表時に以下のコメントが付されている《図表 18》。

企業用自動車保険は、ソーシャルインフレーションの影響が大きい保険種目であり、2019 年第 4 四半期まで 34 期連続で保険料率の引き上げが続いている37。それでもなおコンバインド・レシオは上昇しており、2019 年のコンバインド・レシオは 113.86%、引受利益は約 39 億ドルのマイナスとなっている38。《図表19》。

トラック輸送業界では、“NuclearVerdict”の増加が問題視されている。原告弁護士は、事故を起こしたドライバーに事故の責任を責めるのではなく、ドライバーの所属する会社の監督責任など企業としての責任を追求することに焦点を定め、陪審員の下す評決額の引き上げを図っている39。トラック業界では、“Nuclear Verdict”のリスクを回避・軽減するため、車体にカメラを設置し、事故発生時に何が起こったのかを記録する取組が広がっている40。

医療過誤賠償責任保険もソーシャルインフレーションの影響が大きく、2019 年のコンバインド・レシオは112.05%となっている《図表 20》。また、消費者物価上昇率を上回るペースで医療費が上昇していることも、支払保険金が増加する要因とされている41。

保険料率や引受の見直し等が進められているがコンバインド・レシオは恒常的に 100%を上回っており、2019 年は107.6%となっている《図表 21》。

生産物賠償責任保険は、製薬会社や自動車メーカーが商品の瑕疵によって被害が発生すると、生産者に対する大規模な損害賠償請求訴訟に発展する可能性が高い。訴訟規模が大きくなれば、防御費用も高額化し、損害率を押し上げる一因となっている。

今年の米国保険市場の動向では、保険会社の経営にも重大な影響を及ぼしているソーシャルインフレーションをとり上げた。この傾向は今後も継続する見込みであり、保険会社では判決や法改正等の動向を注視し、経済情勢や社会環境等も見据え、プライシングや引受を見直し、場合によっては大局的なリスクアペタイトの見直しを行うこともあるだろう。今後も米国損害保険市場に関わる重要なトピックの1つとして注視していきたい。

PDF:1MB

PDF書類をご覧いただくには、Adobe Readerが必要です。

右のアイコンをクリックしAcrobet(R) Readerをダウンロードしてください。