日銀の追加利上げ時期を左右する賃金データ:今後の注目点

マイナス金利解除後も賃金データへの注目は続く

今春の賃金交渉は、既に歴史的に高い上昇率を記録していた昨春の賃上げ率を遥かに上回る結果となり、それを受けて日銀は、3月の政策会合で自信をもってマイナス金利政策の解除とイールドカーブ・コントロール(YCC)の撤廃を決定しました。連合の第3回集計結果で具体的な数字をみると、定昇込みの賃上げ率は5.2%、定昇を含まないベアでは3.6%と、いずれも昨春(定昇込み3.7%、ベア2.1%)から劇的に加速し、ほとんど誰も予想していなかった大幅な賃上げが実現しています。私自身も、今年の賃上げが昨年を上回る蓋然性が高いことは昨年秋頃から認識していましたが1、直前予想は大方のエコノミストと同様に、定昇込みで4%台前半、高くても4%台半ば程度だろうと考えていました。

日銀は、政策変更後の枠組みを欧米の中央銀行と同じ「普通の金融政策」であると強調し、名称を付けていません。しかし、現状では、その実態は「量的緩和付き実質ゼロ金利政策」であって、明確にプラスの政策金利の下で過去の量的緩和を手仕舞う最中のFRBやECBとは、まだ距離があります。先行きの日銀の政策運営については、今回の正常化に伴い従来のコミットメントがほとんど取り払われてしまったため、金融市場は唯一残った「当面、緩和的な金融環境が継続する」というフレーズを材料に、当初は早期の追加利上げを強く織り込んでいませんでした。しかし、その後、円安の一段の進行もあって、警戒感は徐々に高まっています。日銀が敢えて普通の金融政策になったと宣言する以上、上記のフレーズを含め、今後の政策スタンスは経済・物価情勢、とくに賃金とそれに規定されるサービス価格の動向次第で容易に変化し得る、と受け止めておく方が良いでしょう。

今春の賃上げ率の突出した高さは、日銀が異次元緩和の終結を宣言するには十分すぎるほど強い結果でしたが、それだけに日銀も3月の時点では、それが先行きの賃金・物価に与える影響の大きさを測り切れなかったと推測されます。その意味で、まずは4月26日の会合後に公表される展望レポートの物価見通しに、今回の賃金の上振れ要素がどのように反映されるのかがポイントです。日銀は2%目標の達成が見通せる状況になったと断言しているため、25年度や今回初めて公表される26年度の消費者物価見通し(エネルギー価格の振れに影響されないコアコアCPI)の中央値が2%台に乗ってくることは確実でしょう。したがって注目すべきは、①そうした見通し中心値に対する上振れ・下振れリスクをどのように説明するのか、また、②目先の24年度の見通しをどの程度上振れさせるか(上振れ自体は自然と思われます)といった点になります。

これまで春季の賃上げ交渉動向は、日銀のマイナス金利解除のトリガーとなる要素として注目を集めてきましたが、以上のように考えると、今後も引き続き、賃金データは先行きの金融政策を占う上で重要な手掛かりであり続けます。新年度入り後の賃金やCPIが予想以上に強ければ、日銀の追加利上げ時期が現在の市場予想以上に早まる可能性は十分にあります。それでは、どの賃金データのどこに注目すれば良いのか、という点を次節以降でお話ししたいと思います。

賃金データの注目点

賃金の動向を月次で把握する時には、厚生労働省の毎月勤労統計(以下、毎勤統計)を用います。春季交渉で妥結される賃上げ率との比較では、毎勤統計の中の所定内給与(残業代や賞与を除いた給与)、とくに正社員に近い概念である一般労働者の所定内給与の前年比上昇率を見るのが適切です。一方、比較元の妥結賃金については、定昇を含まないベアを見ます。昨春のベア2.1%(連合の最終集計)に対し、昨年の毎勤の一般労働者・所定内給与は前年比1.7%の上昇率でした。毎勤には春季交渉に参加していない中小企業も含まれるため、上昇率は幾分下がりますが、それでも歴史的に高い結果です。今年は、ベアが3.6%であることを踏まえると、2%台半ばから3%近傍の着地が見込まれます。

今年度の賃金動向を巡っては、①大幅な賃上げの波は中小企業にはそんなに波及しないのではないか、②賃金が上がってもサービス価格は上昇しないのではないか(人件費は原材料と違って価格転嫁しにくいのではないか)、という点も議論になっています。以下では、それらの点を見ていきましょう。

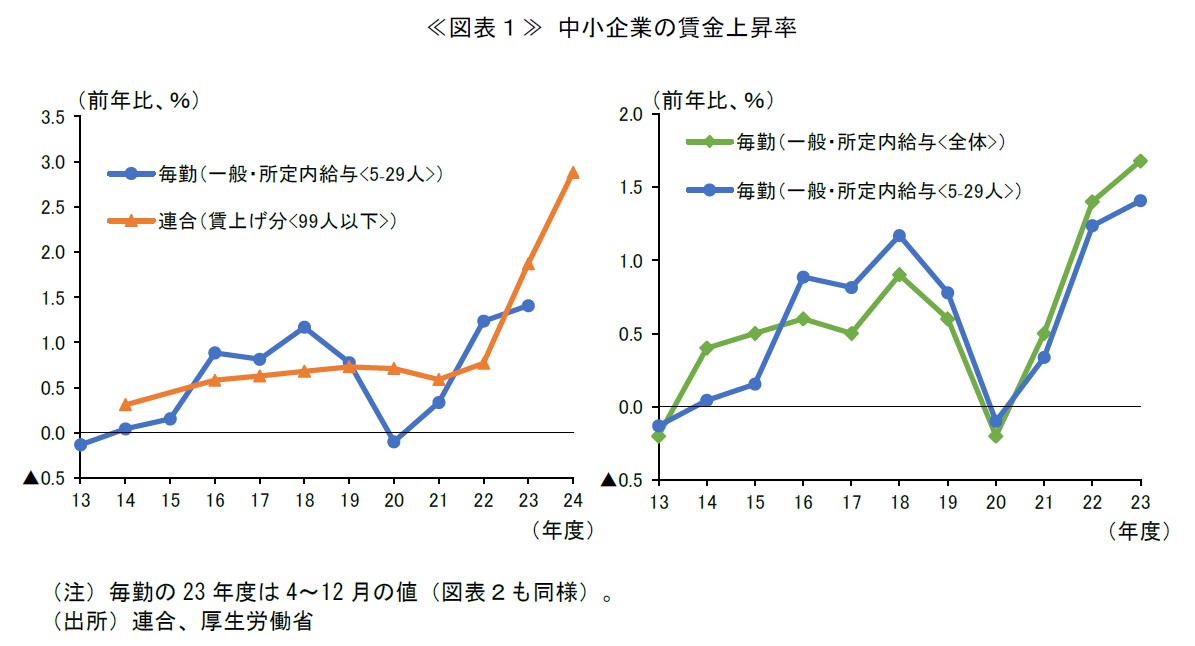

上記①の論点について連合の資料をみると、組合員数99人以下の中小組合だけを平均した賃上げ率も、定昇込みで4.2%(昨春3.0%)、ベア2.9%(同1.9%)と明確に加速しています(図表1左)。世の中の中小企業の大半はそもそも組合がないことから、この数字には代表性がないとの見方もありますが、実際に毎勤統計における中小企業(従業員数5~29人の事業所)の一般労働者・所定内賃金と比較してみると、上昇率が全く異なるというわけでもありません(20年にみられる大きな乖離は、春季賃上げの決定後に新型コロナの影響が急拡大した特殊ケースでしょう)。昨年の比例関係(連合集計1.9%に対して毎勤1.4%)が続くと仮定すれば、今年は連合集計の2.9%に対して、毎勤統計の中小企業の賃金上昇率は2%前後で着地すると見ています。実現すれば90年代後半に匹敵する賃上げ率です。

ここで一般労働者・所定内給与の事業所規模別内訳をみてみると(図表1右)、最近数年間の中小事業所の賃金上昇率は全体平均にはやや劣るものの、コロナ前には中小事業所の上昇率の方が全体より高い局面もありました。中小企業は大企業より人手不足感がより強いため、その面からは恒常的な賃上げ圧力を強く受けやすいと言えます。

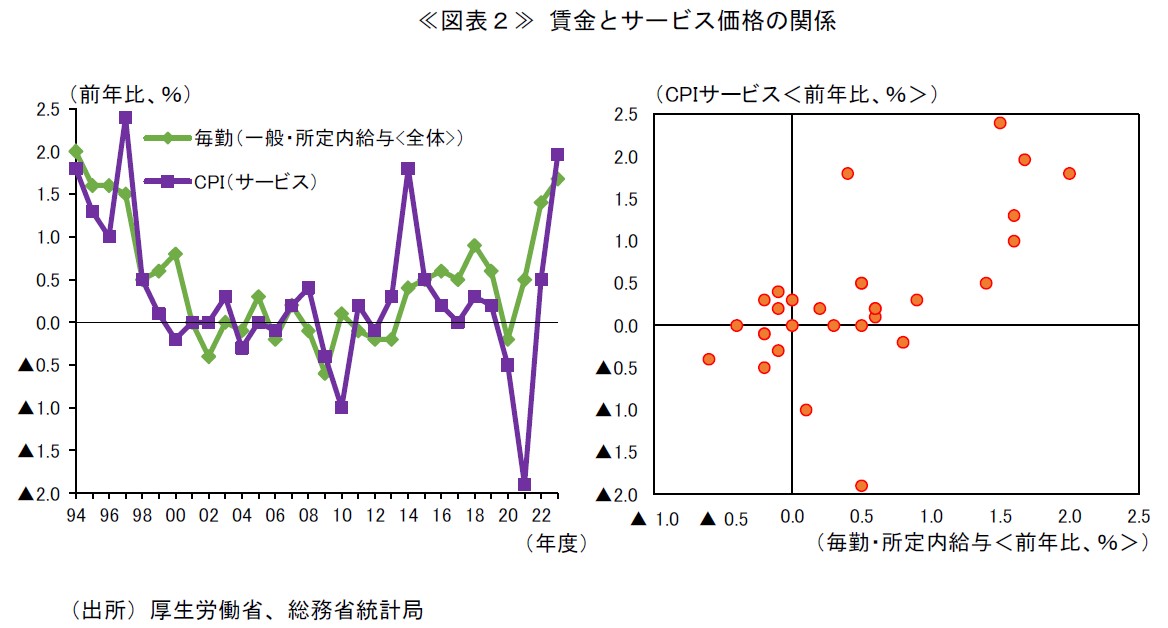

次に、②の論点、賃上げは実現してもサービス価格は上昇しないのではないか、という議論ですが、実は賃金(一般労働者・所定内給与)とCPIサービス価格を並べてみると(図表2)、短期的な上昇率がきれいに一致するわけではありませんが、やや長い目でみて相応に強い正の相関関係を観察できます(97年と14年の乖離は消費増税の影響、21年の乖離は新型コロナの影響です)。過去、サービス価格が上がらない局面では賃金も上がっていなかっただけであり、サービス価格はモノの価格と違ってコストの転嫁が進みにくいという見方は、少なくともマクロレベルでは疑わしいと考えられます。

以上のことから、私は、①大企業ほどでないとはいえ、中小企業にも歴史的に大幅な賃上げが生じる、②賃金上昇が生じれば、平均的にみて、それに見合う程度のサービス価格上昇は実現していく、と考えています。

大企業のような高い賃上げには追随できない、苦肉の策で賃金を引き上げてもそれを製品・サービス価格に転嫁できない、といったミクロの声は常に存在します。それは一部の中小企業や(おそらく)多くの零細事業者に当てはまる事実でしょうが、マクロレベルの平均賃金動向に大きな影響を与えるとまで考えるのは過大評価でしょう。中小企業の経営状況についてはもともと個々のばらつきが非常に大きく、中小企業が一律に経済的な弱者であるかのように捉えることは適切ではありません。一方で、人材確保や価格交渉力が弱い企業については、規模にかかわらず、今後の人手不足や物価高の中で倒産・廃業や同業種に吸収されていく可能性がさらに高まってきています。

実質賃金はどうなるか: 3つのシナリオ

今年度の賃金と物価が2%を超えて推移し続ける時、両者の比である実質賃金の伸び率はどうなるでしょうか。金融政策スタンスの変化という面では、賃金と物価、それぞれの名目値の動向に注目すべきですが、家計部門が強さを取り戻し、バランスの取れた景気回復や経済成長を実現するためには、実質賃金のような実質変数の動向が重要です。

実質賃金については3つのシナリオが考えられます。1つ目のシナリオは、物価は賃金ほどには上昇せず、実質賃金の改善と個人消費の回復が続くシナリオです。これは、今春の賃上げ幅が非常に大きかったこと、また、今回は過去の物価高の影響を補償するための賃上げという意味合いが強いことから、今後のサービス価格への転嫁はゆっくりとしか進まず、そうしているうちに生産性の向上を伴う賃金の上昇も表れてくるという、いわば理想的なケースです。2つ目は、(実質賃金の動向とは異なる何らかの理由で)消費が弱い状況を脱することができないことから、賃金コストの製品・サービス価格転嫁が進まず、結果として暫く実質賃金が改善したままとなるケースです。同じ実質賃金の改善でも、こちらは景気面でネガティブなシナリオです。3つ目は、今春の賃金上昇が比較的速やかにサービス価格の上昇につながることで、実質賃金はこれまでの大幅な悪化から中立水準程度までは持ち直すものの、明確なプラスには至らないというケースです。

現状ではどのシナリオが実現するのか見極め難いのですが、本稿で述べたことも考え合わせると、一時的に実質賃金が改善する局面はみられても、しばらくすると3つ目のシナリオに近い、景気中立的な状況に回帰していくのではないかと、今のところは考えています。その見方が正しいかどうか、新年度入り後の賃金、物価、消費データで検証していきます。

- 当コラムシリーズの23年10月27日「賃上げを伴うインフレは良いことか」を参照。https://www.sompo-ri.co.jp/column/10082/

PDF:0.7MB

PDF書類をご覧いただくには、Adobe Readerが必要です。

右のアイコンをクリックしAcrobet(R) Readerをダウンロードしてください。